不動産活用の流れ

土地の有効活用方法や老朽化した建物の再生方法のご提案、普遍的なデザインプランによるプロジェクト実行を通じて、

最も効果的かつ長期的にオーナー様ニーズに応える付加価値の高い不動産活用法をご提案致します。

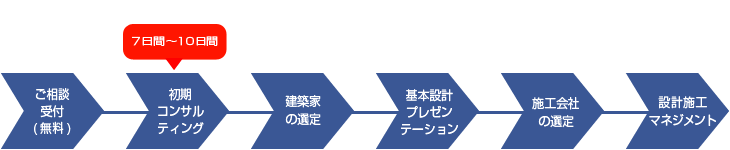

サービスの流れ

お電話、メール等でお問い合わせください。専任のスタッフがお伺いし、今抱えているお悩みを解決に導きます。まずはお気軽にご相談下さい。

- 現地調査・マーケット調査

計画物件の現況や入居者ターゲット、賃料相場を調査し、間取り、タイプ、大きさ、賃料などの決定に役立てます。 - 権利・税務の調査、整理

権利・税務についてクレアプラスがワンステップで調査、整理します。必要に応じて専門家に相談します。 - 企画・建築計画立案

建築法規制、都市計画規制、その他制約内容を確認し、オーナー様のニーズを叶える新築プランもしくはリノベーションプランを検討します。 - 事業収支計画

立案した計画に基づいて事業収支や長期シミュレーションの作成、予算計画を行います。 - ローンアレンジメント

雑な手続きが多い金融機関との折衝補助や必要資料の作成、調達可能額に応じた計画修正への助言などを行います。

オーナ様のご要望をお伺いし、クレアプラスが提携する建築家ネットワークから推薦させていただくなど、選定の助言を行います。

初期コンサルティングの内容をもとに、建築家とともに設計案をプレゼンテーションし、基本設計を構築します。

実績や技術力、信用力などを鑑みて、複数社から見積もりを取り、調整によりベストな費用対効果を演出します。

建築家や施工会社の選定から工事監理まで賃貸運営のプロとして責任を持って行います。工事とともに入居者募集等を行うなどプロジェクトのスケジュール管理も担います。

賃貸運営の為の入居者募集から契約、管理まで、豊富な経験を活かし、賃貸物件の安心経営を行います。

相続税対策

相続税を減額するためにはこの「純財産」を小さくする必要があります。

ポイントは、相続財産を減らすことです。

土地オーナー様が抱える、様々お悩みと真撃に向き合い、解決へと導きます。

・賃貸マンションを建設することにより、自宅用地であった土地の評価が貸家建付地となるために、

相続税評価額が減額されます。新築建物は貸家評価となります。

・建物建築費用に充当する借入金は相続税評価額から債務として控除できます。

参考資料 相続税対策(対策前と対策後の比較) ※計算例

前提条件

- 自用地に賃家を建築して有効活用した場合

- 土地の更地価格:100,000千円

- 建物所有者:土地所有者本人

- 貸家建築費:100,000千円

- 借入額;100,000千円 相続発生時借入金残高80,000千円

- 借地権割合80%・借家権割合30%・賃貸割合100%とします。

| 項目 | 自用地 (対策前) | 賃家を建設 (対策後) | 備考 | |

|---|---|---|---|---|

| 相続税評価額 | 土地 | 100,000 | 76,000 | 仮家健付地評価 ※1 100,000千円x1-(80%x30%)=76,000千円 |

| 建物 | 100,000 | 42,000 | 賃家評価 ※2 国定資産税推定評価額100,000千円x0,6=6,000千円 仮家評価額60,000千円x(1-30%)=42,000千円 | |

| 合計 | 100,000 | 118,000 | ||

| 借入金残高 | △80,000 | 相続発生時借入残高 | ||

| 課税価格 | 100,000 | 38,000 | 62,000千円の減額 | |

結果:借家を建設することにより、相続税評価額が62,000千円減額され、相続税対策となります。

※1

貸家建付地とは自分の土地に自らの建物を所有し、その建物を賃貸している場合の土地の評価をいう。

貸家建付地評価=1-(借地権割合)×(借家権割合)

注)借地権割合80%の地域(地域により異なります。)借家権割合は30%(全国一律)で計算いたしました。

※2

建物を賃貸している場合の貸家の評価をいう。

建物固定資産税推定評価額=建物建築費×60%

貸家評価=建物固定資産税評価額×(1-30%)

注)建物固定資産税評価額を建築価格の60%、借家権割合を30%(全国一律)で計算いたしました。